Spis treści

KLIKNIJ PONIŻEJ I SPRAWDŹ PORADNIK 2024!

Jak wypełnić PCC-3 formularz i kiedy należy go złożyć?

Zakup mieszkania czy samochodu od osoby fizycznej to przykłady czynności, które oznaczają konieczność zapłaty podatku od czynności cywilnoprawnych. Wówczas też ma zastosowanie deklaracja PCC-3. Jak ją wypełnić? Gdzie zapłacić PCC? Odpowiadamy na najczęściej zadawane pytania dotyczące podatku PCC.

PCC-3 – co to za deklaracja?

Deklaracja PCC-3 to formularz przeznaczony do rozliczenia podatku od czynności cywilnoprawnej. Podatkiem PCC są opodatkowane tylko czynności wymienione w ustawie o podatku od czynności cywilnoprawnych. Należą do nich choćby:

- umowy sprzedaży oraz zamiany rzeczy i praw majątkowych,

- umowy darowizny,

- umowy dożywocia,

- ustanowienie odpłatnej służebności,

- ustanowienie hipoteki,

- umowy depozytu nieprawidłowego,

- umowy spółki.

Kto składa PCC-3?

Podatek od czynności cywilnoprawnych mają obowiązek zapłacić trzy grupy podatników – są to: osoby fizyczne, osoby prawne i jednostki organizacyjne niemające osobowości prawnej. Kupujesz samochód lub mieszkanie? Jako nabywca musisz złożyć deklarację PCC-3 i zapłacić podatek. Taki obowiązek ciąży również na osobie obdarowanej czy korzystającej z pożyczki.

Przykład: Planujesz kupić samochód od osoby fizycznej. Gdy transakcja dojdzie do skutku, jako nabywca będziesz musiał złożyć deklarację PCC-3. Gdybyś auto kupił wraz z bratem, konieczne będzie dołączenie do deklaracji załącznika w postaci formularza PCC-3A.

Gdy składasz PCC-3, załączniki są zbędne. Wyjątkiem jest sytuacja, gdy jest więcej niż jeden np. nabywca samochodu. Wówczas do deklaracji należy dołączyć formularz PCC-3A. Należy go wypełnić dla każdego dodatkowego właściciela.

PCC-3 stawka – jakie są stawki podatku PCC?

Stawka podatku od czynności cywilnoprawnych jest uzależniona od rodzaju czynności. W przypadku najpopularniejszych czynności cywilnoprawnych, czyli umowy zakupu mieszkania czy ruchomości, stawka PCC-3 wynosi 2 proc. W sytuacji ustanowienia hipoteki na zabezpieczenie wierzytelności o wysokości nieustalonej wysokość PCC jest stała – wynosi 19 zł.

Od jakiej kwoty należy zapłacić PCC? Podstawę opodatkowania PCC stanowi zawsze wartość rynkowa (np. samochodu) – nie zawsze jest to kwota wskazana w umowie. Osoby sprzedające auto często obniżają cenę choćby ze względu na rysy czy defekty karoserii. Oferując niższą cenę, liczą oni na szybsze znalezienie nabywcy.

Przykład: Chcesz kupić motocykl, którego wartość rynkowa wynosi 10 000 zł. Ponieważ jest on zaniedbany, sprzedawca proponuje upust – na umowie znajdzie się kwota 8500 zł. Mimo to podatek PCC-3 za motocykl powinien zostać opłacony od kwoty 10 000 zł.

Kiedy nie trzeba składać PCC-3?

Zdarza się, że strony umowy chcą (lub muszą) skorzystać z usług notariusza, a wówczas czynność cywilnoprawna jest dokonywana w formie aktu notarialnego. To jedna z sytuacji, gdy podatek jest pobierany przez notariusza.

PCC-3 – kiedy deklaracja jest zbędna? Gdy:

- przedmiotem umowy jest rzecz ruchoma o wartości poniżej 1000 zł,

- podatnik to osoba posiadająca orzeczenie np. o znacznym stopniu niepełnosprawności, która kupuje na własne potrzeby sprzęt rehabilitacyjny czy auto,

- podatnik składa zbiorczą deklarację – PCC-4.

Niekiedy – mimo że deklaracja PCC-3 jest wymagana – podatnik skorzysta ze zwolnienia od podatku. Przykładem może być umowa pożyczki zawierana pomiędzy osobami spokrewnionymi (z I grupy podatkowej), gdy jej kwota nie przekracza 9637 zł.

PCC-3 – jaki termin jest przewidziany na złożenie deklaracji?

Na złożenie deklaracji jest 14 dni od powstania obowiązku podatkowego (zawarcia np. umowy kupna samochodu). Kiedy zapłacić PCC-3? Należy to zrobić w tym samym terminie, chociaż niekoniecznie w tym samym dniu, w którym została złożona deklaracja.

Ze złożeniem deklaracji PCC-3 nie warto zwlekać, a to ze względu na poważne konsekwencje. W 2022 r. niezłożenie PCC-3 (ewentualnie wraz z PCC-3A) jest zagrożone karą finansową w wysokości od 301 do 60 020 zł.

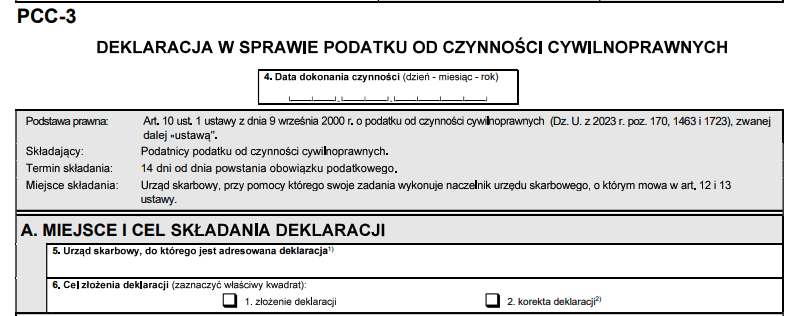

PCC-3 – jak wypełnić krok po kroku?

Zawarcie umowy pożyczki czy zakup samochodu rodzi obowiązek wypełnienia deklaracji PCC-3. Jak wypełnić PCC-3? W poszczególnych polach i częściach formularza należy podać następujące informacje:

- pole 1 i pole 4 – należy podać numer NIP lub PESEL oraz wskazać datę dokonania czynności,

- część A – należy wskazać urząd skarbowy, do którego jest adresowana deklaracja oraz wskazać cel jej złożenia (złożenie deklaracji lub korekta deklaracji),

- część B – znajdują się tu pola przeznaczone na podanie danych osobowych i adresu zamieszkania oraz określenie rodzaju podatnika (np. osoba fizyczna),

- część C – przeznaczona jest m.in. na wskazanie przedmiotu opodatkowania i miejsca dokonania czynności cywilnoprawnej,

- część D – to najważniejsza część PCC-3, służy ona do obliczenia podatku (kwotę należy wpisać w odpowiednią rubrykę),

- część F – należy podać wynik obliczeń,

- część H – wypełnia się ją, gdy niezbędny jest załącznik PCC-3A,

- część I – przeznaczona jest na podpis.

Masz problem z wypełnieniem deklaracji PCC-3 lub PCC-3A? Skorzystaj z naszej oferty – jako biuro rachunkowe specjalizujemy się w profesjonalnej pomocy przedsiębiorcom i osobom fizycznym.

FAQ – najczęściej zadawane pytania o PCC i PCC-3

1. Czy PCC-3 trzeba składać osobiście?

Jedno z częstszych pytań, jakie padają w kontekście podatku od czynności cywilnoprawnych, dotyczy tego, czy PCC-3 trzeba składać osobiście w urzędzie. Nie jest to konieczność – deklarację PCC-3 możesz złożyć online w systemie e-Deklaracje lub wysłać pocztą.

2. Co dołączyć do PCC-3?

Jedynym załącznikiem do deklaracji PCC-3 jest PCC-3A. Jest to formularz informujący o tym, że po stronie nabywcy występuje więcej niż jeden podmiot. Jeżeli nabywca jest tylko jeden, wystarczy wypełnić samą deklarację PCC-3.

3. PCC-3 – na jakie konto należy zapłacić podatek?

Jeżeli zastanawiasz się, gdzie zapłacić PCC, to przelew należy wykonać na konto urzędu skarbowego właściwego ze względu na Twoje miejsce zamieszkania. Podatku PCC nie wpłaca się na osobisty mikrorachunek.

PCC-3 – co w przypadku korekty deklaracji?

Korekta deklaracji PCC-3 może być konieczna w sytuacji, gdy po złożeniu pierwotnej deklaracji podatnik zauważył błąd lub pomyłkę. Aby skorygować deklarację, należy wypełnić nową deklarację PCC-3, zaznaczając cel złożenia jako „korekta”. W korekcie należy poprawić wszystkie błędne dane, a następnie przesłać ją do urzędu skarbowego. Ważne jest, aby do korekty dołączyć pisemne wyjaśnienie przyczyny korekty, co może przyspieszyć jej rozpatrzenie przez urząd.

Jakie są konsekwencje niezłożenia deklaracji PCC-3?

Niezłożenie deklaracji PCC-3 w wymaganym terminie może wiązać się z poważnymi konsekwencjami finansowymi. W przypadku niezłożenia deklaracji w terminie, urząd skarbowy może nałożyć karę grzywny, której wysokość zależy od okoliczności oraz wartości niezadeklarowanego podatku. W skrajnych przypadkach, gdy niezłożenie deklaracji uznane zostanie za celowe unikanie opodatkowania, możliwe jest nałożenie kary wyższej, a nawet wszczęcie postępowania karno-skarbowego.

PCC-3 a zakup samochodu z zagranicy

Zakup samochodu z zagranicy również wymaga złożenia deklaracji PCC-3, jednak w tym przypadku istnieją dodatkowe obowiązki, takie jak rejestracja pojazdu w Polsce oraz uiszczenie akcyzy. Podatek PCC należy zapłacić od wartości rynkowej pojazdu, podobnie jak w przypadku zakupu krajowego. Warto pamiętać, że niektóre umowy międzynarodowe mogą wpływać na sposób opodatkowania, dlatego przed zakupem samochodu z zagranicy warto skonsultować się z doradcą podatkowym.

Elektroniczne wypełnianie i składanie PCC-3

W dobie cyfryzacji coraz więcej osób decyduje się na elektroniczne wypełnianie i składanie deklaracji PCC-3. Ministerstwo Finansów udostępnia specjalny system e-Deklaracje, który umożliwia wypełnienie formularza online oraz jego przesłanie bez konieczności wizyty w urzędzie skarbowym. System ten jest intuicyjny i prowadzi użytkownika przez cały proces, co minimalizuje ryzyko popełnienia błędów. Elektroniczne złożenie deklaracji jest również szybsze i wygodniejsze, a potwierdzenie złożenia można otrzymać natychmiast po jego przesłaniu.

Podsumowanie

Podatek od czynności cywilnoprawnych jest nieodłącznym elementem wielu transakcji dokonywanych przez osoby fizyczne i prawne. Prawidłowe wypełnienie i terminowe złożenie deklaracji PCC-3 jest kluczowe, aby uniknąć konsekwencji finansowych. W razie wątpliwości warto skorzystać z usług biura rachunkowego lub doradcy podatkowego, którzy pomogą w prawidłowym wypełnieniu formularza oraz doradzą w kwestiach związanych z obowiązkami podatkowymi.

Oferta Warido

- Skontaktuj się z nami już dziś i dowiedz się więcej o tym, jak możemy wspierać Twoją firmę w drodze do sukcesu!

Artykuły zawarte na niniejszej stronie mają wyłącznie charakter informacyjny oraz poglądowy i nie stanowią porady prawnej. Administrator strony/Warido zastrzega, że nie ponosi odpowiedzialności za jakiekolwiek straty powstałe w wyniku czynności podjętych na podstawie niniejszej publikacji. Jeżeli są Państwo zainteresowani kwestiami poruszonymi w niniejszym artykule, zapraszamy do kontaktu mailowego lub telefonicznego bezpośrednio z nami.